Título público mais conservador do Brasil, o Tesouro Selic passa por um momento completamente atípico. O aumento das preocupações dos investidores com relação aos gastos do governo pressionou as taxas dos papéis, de maneira geral, com impacto sobre os prêmios pagos por títulos pré e pós-fixados.

E nem mesmo o Tesouro Selic ficou livre desse movimento. Com a elevação das taxas, os preços dos papéis caem, o que levou o título a registrar desvalorização de 0,46% em setembro, algo que não ocorria desde maio de 2002, quando da eleição do ex-presidente Lula.

Conforme aumenta o nível de incerteza sobre a condução da política fiscal, o mercado passa a exigir maior prêmio para comprar os títulos emitidos pelo governo, o que leva a uma queda nos preços dos papéis na mão dos investidores. Essa dinâmica é conhecida como marcação a mercado.

O que de um lado preocupou parte dos investidores, pode ser visto como oportunidade para outros. Hoje, o Tesouro Selic com vencimento em 2025 está pagando a variação da Selic acrescida de uma taxa de deságio próxima de 0,35% ao ano.

Segundo Sérgio Machado, sócio-gestor da Trópico SF2, o papel Tesouro Selic com vencimento em 2026 (não mais negociado no Tesouro Direto) chegou a render algo próximo de 135% do CDI ao longo da semana.

Conforme explicação do próprio Tesouro Direto, que é o programa voltado para a negociação dos títulos públicos pelo investidor pessoa física, o deságio do Tesouro Selic é uma taxa acrescida à variação da Selic para aferir a rentabilidade do título de acordo com uma menor demanda pelo papel. Desta forma, quando há deságio, o investidor recebe a Selic mais o valor do deságio.

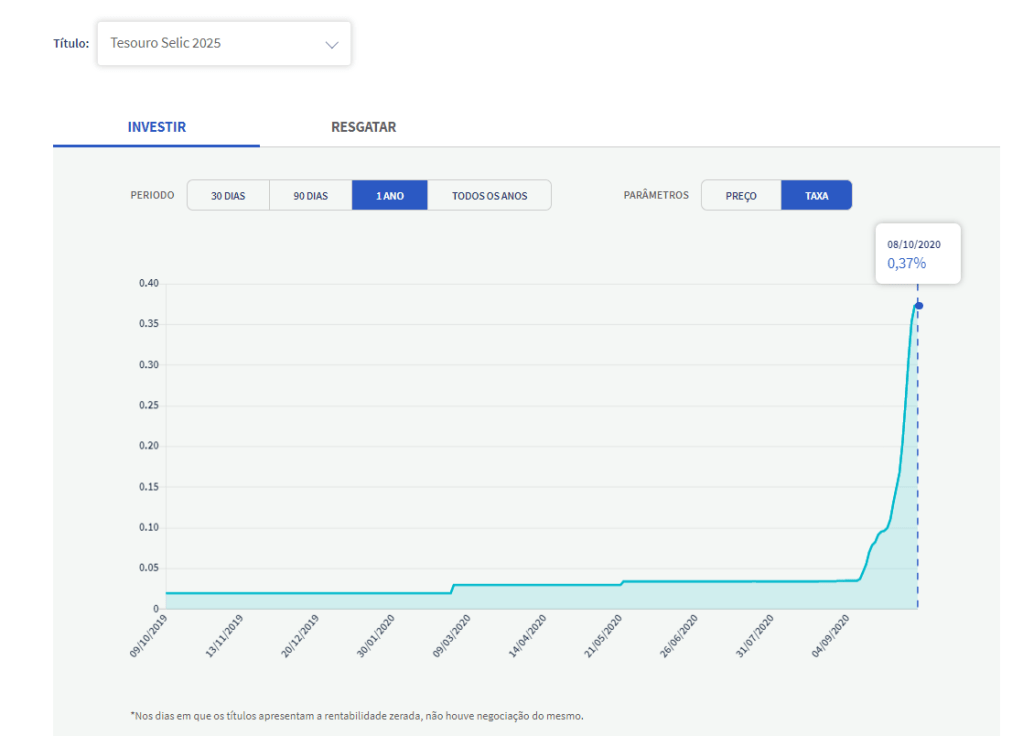

A taxa, que chegou a 0,37% nesta quinta-feira (08), é a maior já paga pelo Tesouro Selic 2025 e tem aumentado principalmente nos últimos 30 dias, como você pode conferir no gráfico a seguir.

Fonte: Tesouro Direto

Com liquidez diária e isenção da cobrança da taxa de custódia para aplicações no valor de até R$ 10 mil, o Tesouro Selic se coloca, dessa forma, como a principal alternativa para a reserva de emergência para valores mais baixos.

Fundos do tipo DI sem taxa de administração também são uma alternativa vantajosa, ainda que tenham como desvantagem a cobrança de come-cotas, que ocorre semestralmente e corresponde a uma antecipação obrigatória do Imposto de Renda sobre o lucro da aplicação.

Embora a oscilação de preço seja atípica no caso do Tesouro Selic, ela não foi exclusiva do papel. No caso dos títulos indexados à inflação, como o Tesouro IPCA+ 2035, os prêmios pagos voltaram a ficar acima dos 4% ao ano (mais a variação do IPCA) entre aqueles de maiores vencimentos, em meio ao nervosismo dos investidores.

Apesar da queda dos preços em setembro, Luciana Ikedo, assessora de investimentos com qualificação CFP, não vê razões para pânico e assinala que a expectativa é de normalização dos preços. Não há motivos, portanto, para resgatar os recursos já aplicados.

“Quando se fala de Tesouro Direto, se trata de um risco soberano, o menor do país. Não enxergo risco de default para esses títulos”, afirma.

A missão da reserva de emergência, diz, é trazer tranquilidade, com recursos disponíveis aos investidores, com fácil acesso. “Mesmo com a Selic em patamares historicamente baixos, o que afeta a renda fixa como um todo, é imprescindível manter essa parte mais voltada para preservação de capital.”

Produtos bancários como CDBs, uma alternativa ao colchão de liquidez quando oferecem liquidez diária, também vêm mostrando taxas mais elevadas de retorno, especialmente no caso de bancos médios.